Investavimas

Anksčiau atskirti kapitalistus nuo išnaudojamųjų buvo lengva: vieni žmonės turėjo kapitalo, o kiti – ne. Šiandien dėl spekuliacijų ir paskolų labai sunku tiksliai nustatyti, kas sudaro kapitalistų klasę. Ar tai visi, kurie turi akcijų? Visi, kurie iš jų pasipelno? Jei turi namą, kurio vertė rinkoje auga, ar tai padaro tave kapitalistu? Kas, jei vis dar esi skolingas bankui didžiąją dalį jo kainos? Jei nekilnojamo turto kainos nusmunka, ar tada staiga nustoji būti kapitalistu?

Prieš šimtą metų didžioji dalis JAV gyventojų neinvestavo akcijų rinkoje ir retas dirbantysis turėjo nuosavą būstą. Dabar, kai investicijos tapo bendros ir paskolos suteikė galimybę daugiau žmonių įsigyti nekilnojamo turto, daug dirbančiųjų tapo mikrokapitalistais, kurie sieja savo interesus su rinkos veikimu, nors jie pastarajai turi mažai įtakos. Mikrokapitalistai praleidžia savo gyvenimus vergaudami viršininkams, tačiau kai rinka žlunga, jie tikisi ne kapitalizmo griūties, o savo investicijų vertės atgavimo.

Dar neseniai darbuotojai, išdirbę tam tikrą metų skaičių, galėdavo būti tikri, kad iš darbdavių gaus pensiją, o iš vyriausybės – socialinio draudimo išmokas. Šiandien reta kompanija siūlo pensijų planus, o socialinis draudimas laikomas nepatikimu. Vietoje pensijų darbdaviai dažnai sukuria 401(k) planus, pagal kuriuos darbuotojai patiki savo santaupas pinigų vadybos kompanijoms, investuojančioms į akcijų rinką. Kad paskatintų darbuotojus rūpintis savo darbovietės sėkme, šie investicijų planai dažnai pririšami prie kompanijos akcijų, nors ši priklausomybė yra rizikinga – prisimink darbuotojus, kurie prarado milijardus dolerių, kai bankrutavo Enron korporacija.

Taigi, viduriniosios ir net žemesniosios klasės žmonės telkia savo pinigus, kad galėtų dalyvauti spekuliacinėje ekonomikoje šalia didžiųjų kapitalistų. Kai žmonės šneka apie apribotos rizikos fondus ir investicinę bankininkystę, jie dažnai įsivaizduoja milijardierius jachtose. Iš tiesų, milijardierių yra gana mažai; stambieji žaidėjai yra institucijos, kurio valdo visus 401(k) pinigus. Tai sukuria tiesioginį ryšį tarp „vidutinių žmonių” ir aukštųjų finansų, tad darbuotojai skęsta arba plaukia veikiami tų pačių jėgų kaip ir tie, kurie yra viršūnėje. Ironiška tai, kad jei darbuotojai vis dar gautų pensijas, o ne 401(k) planus, ekonominė 2008-ųjų krizė tikriausiai būtų buvusi daug švelnesnė ir paprastų gatvių praeivius paveikusi daug mažiau nei Volstryto.

Kitas svarbus faktorius, skatinantis dirbančiuosius sieti savo interesus su rinka yra būsto nuosavybė, kuri veikia kaip dar viena investavimo forma. Siekis būstus paversti įperkamais vidutinėms dirbančioms šeimoms yra JAV vyriausybės politikos dalis, ir tame, galbūt, esama šiek tiek altruizmo; tačiau ekonomistai tiesmukai aiškina, kad tai padeda išlaikyti klusnią darbo jėgą. Paskolos paprastai išmokamos per 15-30 metų – tiek, kiek trunka karjera.

Prieš Antrąjį Pasaulinį karą paskolas gauti buvo sunku ir beveik niekas neturėjo tiek pinigų, kad būtų galėję nusipirkti namą. Po karo vyriausybė ėmė drausti paskolas per Fannie Mae ir Freddie Mac – vyriausybės remiamas privačias įstaigas, kurios šalyje superka beveik visas paskolas, kad mažesniems bankams nereiktų rizikuoti išduodant paskolas žmonėms, kurie, galbūt, jų neišsimokės. Tai labai palengvino viduriniosios ir darbininkų klasės šeimų tapimą būstų savininkais.

Klestinčioje rinkoje būsto nuosavybė yra mikrokapitalizmo forma. Būsto savininkas gali pasipelnyti tol, kol jo namo kaina kyla greičiau nei paskolos palūkanos. Sakykime, kad kas nors pasiima paskolą su aukštomis palūkanomis ir perka namą už 200000 dolerių. Jei namo kaina pakyla iki 220000, savininkas pasipelno net jei sugebėjo išmokėti tik paskolos palūkanas, su sąlyga, kad palūkanos buvo mažesnės nei 20000. Negana to, papildoma 20000 namo vertė sumažina savininko rizikos reitingą, tad jis gali išsiimti naują paskolą su mažesnėmis palūkanomis ir pakeisti ja buvusiąją. Ir štai – jis pakyla į geresnę ekonominę poziciją.

Taigi, būstų savininkai turi įvairių priežasčių norėti savo būstų vertės pakilimo, kas labiausiai tikėtina tada, kai rinka veikia sklandžiai. Tai kapitalistiniu mentalitetu užkrečia visus: vietoj to, kad pabėgtų nuo darbo, darbuotojai siekia įgyti kad ir kuklaus nuosavo kapitalo. Vos tik ką nors turi, turi ir ką prarasti; tampi įtrauktas į nuosavybės sistemą ir jos valdas. Kovoti su sistemos neteisybėmis reiškia rizikuoti tuo, ką turi – tad kuo daugiau turi, tuo mažiau esi linkęs kelti triukšmą. Ši dinamika gali veikti net tada, kai nieko iš tikro neturi, o tik tikiesi, kad galbūt investicijos atsipirks.

Tai paaiškina, kodėl žmonės ėmė tiek didelės rizikos paskolų, kurios sukėlė 2008-ųjų finansinę krizę, kai per daug įsiskolinusiųjų nesugebėjo išsimokėti. Kol tavo būsto vertė laikui bėgant auga, nesvarbu, už kokią prastą paskolą jį pirkai – gali tiesiog išsiimti naują geresnėmis sąlygomis. Tačiau didžiosios dalies nuosavybės rinkoje vertė negali augti be galo. Pastaroji investavimo į nekilnojamąjį turtą strategija iš esmės yra piramidinė schema, kurioje tie, kurie įsitraukia į rinką vėliau, neša pelną anksčiau įsitraukusiems. Gerai tai veikia tol, kol prisijungia vis daugiau žmonių ir nekilnojamo turto vertė kyla, tačiau anksčiau ar vėliau burbulas privalo sprogti. Šiuo atžvilgiu, pastarųjų kelių metų įvykiai yra bausmė neturtingiesiems už tai, kad jie bandė spekuliuoti taip, kaip tą daro turtingieji.

Pinigai daro pinigus – tai pirmasis kapitalizmo dėsnis. Taigi, visiškai suprantama skolintis pinigus, su kuriais jų bus užsidirbama daugiau, bent jau jei manai, kad gali iš jų gauti daugiau nei sumokėsi palūkanų. Tai yra tai, ką daro pradedantys verslininkai, kai išsiima pirmąsias paskolas; korporacijos daro tą patį išduodamos obligacijas, o ribotos rizikos fondai – kai skolinasi pinigus, už kuriuos perka akcijas. Tačiau pinigai, kuriais šios skolos išmokamos, turi iš kažkur atsirasti, ir jei visi lošia tikėdamiesi aplenkti kitus, kai kurie privalo anksčiau ar vėliau stambiai pralošti.

Neoliberalios eros prielaida, privedusi prie 2008-ųjų bankroto, buvo įsitikinimas, kad rinka gali plėstis amžinai. Istorija atskleidė, kad tai yra nereali svajonė. Kad piramidinė schema plėstųsi be galo, turi egzistuoti begalinis kiekis išteklių ir potencialių dalyvių. Kapitalizmas gali sukurti efektyvesnes technologijas, bet grynos žaliavos šioje žemėje yra ribotos, ir iš žmonių įmanoma išspausti tik tam tikrą kiekį pelno. Jei tiksliau, tai net jei Dow Jones vidurkis galėtų augti be galo, tik kai kurie galėtų tapti turtingesniais, palyginus su visais kitais. Kiekvieną kartą, kai vienas asmuo įgauna finansinį pranašumą, palyginus su bendru visuomenės turtu, kiti proporcingai jį praranda. Kapitalizmas linksta koncentruoti turtą vis mažesnėje ir mažesnėje grupėje, o tai reiškia, kad daug žmonių atsiduria pralaiminčioje lygties pusėje. Daug būstų savininkų tai išsiaiškino sunkiuoju būdu, kai nekilnojamojo turto investicijos krito, o bankai toliau iš to pelnėsi.

Pinigų skolinimas kylantiems kapitalistams yra geras verslas. Rizikuojama tik tuo, kad jei per daug žmonių neišsimokės, piramidinė schema sugrius, kartu nusitempdama ir skolintojus, ir skolininkus. Tačiau net šioje situacijoje neturtingieji moka už turtinguosius. Esantieji piramidžių viršūnėse turi vyriausybes, kad juos išpirktų – su iš esančiųjų apačioje paimtais mokesčių pinigais.

Skola

Atlyginimo pakaitalas buvo skola – pinigai, kuriuos galėjai leisti, bet privalėjai grąžinti, tiesiogiai pajungiantys kadaise maištingus skurdžiuosius begalinei kapitalizmo tąsai. Skola yra tobula prekė – pati ateitis tapo nauja rinka; apreikšdama postmodernizmo erą gimė finansų rinka. (Anonymous, Įvadas į apokalipsę)

Paskolos kapitalizme atlieka keletą esminių vaidmenų. Tiems, kurie turi pinigų, jos pasiūlo būdą pasipelnyti juos paskolinant ir gaunant palūkanų. Jos plečia rinką, leisdamos kapitalistams pardavinėti daiktus net tada, kai vartotojų kišenės tuščios. Paskolos suteikia ekonominio mobilumo galimybę, kaip ir verslininkams ar investuotojams leisdamos žmonėms išbandyti savo sėkmę bei nukreipdamos jų ambicijas ekonomikos skatinimo, o ne priešinimosi jai kryptimi. Galiausiai jos įgalina mažai uždirbančius dirbančiuosius pakartoti turtingųjų gyvenimo būdą perkant namus, mašinas ir aukštojo mokslo diplomus. Bankų ir kredito kompanijų apiplėšinėjamiems žmonėms tai leidžia pasijausti viduriniosios klasės dalimi.

Vartojimo kreditas pasiūlė sprendimą XX amžiaus pradžios ekonominei sumaiščiai. Be paskolų masinė gamyba kapitalistų klasei leido iš dirbančiųjų uždirbti tik tiek, kiek jiems sumokėdavo. Paskolos atveria galimybę kapitalistams kolonizuoti ne tik dabartį, bet ir ateitį kartu su tiesioginiu pelnu kaupiant ilgalaikius įsipareigojimus.

Kad gamyba vyktų sklandžiai, darbuotojai turi užgniaužti savo troškimus ir nuslopinti spontaniškus impulsus; kad maksimizuotų pardavimus, jie turi pirkti impulsyviai ir ieškoti greito pasitenkinimo. Taigi, kad optimizuotų pelną, kapitalistai privalo plačiajai visuomenei primesti tam tikrą skilusios asmenybės sutrikimą. Skolinimas veikia į abi šios lygties puses. Vartojimo pusėje dirbantiesiems siūlomas gyvenimas, kurio jie pavydi viršininkams, leidžiantis mėgautis jiems šiaip neprieinamais malonumais. Iš to atsirandanti skola darbovietėje juos verčia disciplinuotis – vietoje to, kad siektų ištrūkti iš tarnystės, jie siekia susimokėti už tai, ką jau turi.

Tai net ne visada įmanoma. Per pastarąjį dešimtmetį bendra vieno būsto skola tapo daug didesnė nei vidutinės pajamos. Daugelis vargšų, prekariato atstovų ir bedarbių neturi jokių vilčių kada nors tapti mokiais.

Buvusiuose „kompanijų miestuose” darbuotojai pirkdavo reikiamus įrankius ir produktus skolon, o tada būdavo priversti amžinai dirbti, kad išsimokėtų. Šiandien tokia istorija siutina žmones – tačiau kas, jei tokia suktybė būtų vykdoma klasės, o ne vienos įmonės? Studentų paskolos įvilioja į pinkles jaunus darbuotojus efektyviau nei bet kokia parduotuvė. Panašiai, vienintelis skirtumas tarp skolos ir senosios sutartinės tarnystės toks, kad tarnaujama pačiai ekonomikai, o ne konkrečiam individui ar institucijai.

Jei pažvelgtume į skolą kaip į prievolės formą, tai pradeda skambėti įtartinai girdėtai. Kai kurie gimsta nieko neturėdami ir gali gauti tai, ko jiems reikia, tik su sąlyga, kad įsipareigos tarnystei; kiti pradeda turėdami daug ir yra tokie dosnūs, kad sutinka skolinti neturtingiesiems mainais į šias jų pareigas. Tai tiesiog nauja neturtingųjų pareigos turtingiesiems, išlikusios nuo feodalizmo laikų, apraiška, atnaujinta taip, kad atrodytų savanoriškai.

Daugelio turtai sudaryti iš neturtingųjų skolų. Skola yra tobula prekė, nes palūkanos leidžia jai auginti savo vertę anksčiau nei vyksta infliacija – todėl ji tokia patraukli bankams ir investuotojams. Tačiau jei neturtingieji vis skursta, tai gali tapti rizikinga investicija. Kad skola išlaikytų vertę, neturi būti jokių galimybių socialiniams pokyčiams; ateitis turi išlikti amžinai įšaldyta dabarties versija. Antstolių kontoros primeta šią dabartį skolininkams, o policija sudaro fronto liniją prieš ateitį – užtenka pažvelgti į greitojo reagavimo būrius, kurie išvaro besipriešinančius žmones iš atimamų namų.

Tačiau nėra tiek greitojo reagavimo būrių, kad būtų ištuštintas kiekvienas atimtas namas. Kai pakankamai skolininkų pradės stovėti už save, imti ir ginti tai, ko jiems reikia, priešindamiesi skolintojams, įšaldyta ateitis pradės tirpti ir skilti. Bankrutuojančioje sistemoje nėra jokios gėdos bankrutuoti.

Bankininkystė

Kai darbuotojas susitaupo truputį pinigų ir nori juos kur nors laikyti, jis juos padeda į banką. Tai laikoma saugesniu būdu nei kišimas po čiužiniu. JAV bankų sąskaitos yra draudžiamos valstybės, todėl pavojus, kad klientas neatgaus pinigų yra mažas. Tikroji rizika slypi tame, ką bankai su visu šiuo turtu daro; ironiška, kad net kai išnaudojamieji turi nuosavų pinigų, jie juos patiki kapitalistams, kad pastarieji galėtų toliau kaupti pelną.

Iš tiesų klientas skolina pinigus bankui tokiu pat būdu kaip bankai skolina pinigus kitiems klientams. Banko verslo planas yra skolintis pinigus kuo pigiau ir išduoti paskolas kuo brangiau, pasipelnant iš palūkanų skirtumų; šio proceso metu jie dar turi užsidirbti pakankamai, kad apmokėtų veiklos išlaidas ir kartais pasitaikančius neišsimokėjimus. Žinoma, kartu su indėlininkų pinigais vyriausybė taip pat saugo bankus nuo neišsimokėjimų suteikdama jiems teisę atimti „antrinį turtą” – pavyzdžiui, žmonių būstus – o dažnai ir iškart išperkant užstatus. Tai leidžia užtikrinti, kad jei kas nors pakryptų bloga linkme, sąskaitą apmokėtų mokesčių mokėtojai, o bankai galėtų tęsti pelnymąsi.

Bankai pinigus gauna ne tik iš indėlių; patys pinigai yra prekė ir bankai ją perka kur tik randa pigiausiai. Šiandien vyriausybė skolina pinigus bankams už precedento neturinčias 0% palūkanas – kartais net mažiau – o apribojimai, kurie draudė bankams pardavinėti akcijas ir obligacijas, yra panaikinti. Jei bankui pelningiau dalyvauti finansų rinkoje nei išdavinėti paskolas, tai jis rinksis pirmąjį variantą. Bankai yra linkę mokėti palūkanas už didelius klientų indėlius, bet turintieji mažiau pinigų turi susitaikyti su mažomis palūkanomis ar net patys mokėti bankui už tai, kad šis laiko ir naudoja jų pinigus. Tai simptomiškas kapitalo veikimo atvejis, kai jis „natūraliai” teka iš mažų koncentracijų į dideles.

Pasiskolintų pinigų skolinimo praktika keistai „padidina” bankui prieinamų pinigų kiekį. Įsivaizduok, kad asmuo į banką padeda 100 dolerių indėlį, o bankas šiuos pinigus paskolina kitam asmeniui, kuris juos panaudoja, kad ką nors nusipirktų iš pirmojo. Pirmasis asmuo pasideda į banką dar 100 dolerių, ir bankas vėl juos paskolina kam nors kitam, kas vėl kažką nuperka iš sąskaitos turėtojo. Šis procesas gali kartotis daug kartų, didindamas banko vertę per kitų įsipareigojimų jam dauginimą.

Vienintelė problema ta, kad šios skolos kada nors privalo būti grąžintos arba žlunga visa sistema. Kadangi skurdžiausiesiems taikomos aukščiausios palūkanų normos, jie labiausiai spaudžiami prasimanyti pinigų tarsi iš oro. Tai viena iš priežasčių, dėl kurių kapitalizmas turi nuolat plėstis, kad išvengtų krizės. Bankų padėtis, tiesą sakant, nėra tokia nestabili kaip galėtų atrodyti – gaudami palūkanas ir išperkami vyriausybių, jie net per finansines krizes gali veikti visai pelningai.

Kai bankams pritrūksta grynųjų pinigų, jie juos skolinasi iš vyriausybės federalinio rezervo bankų. Kartu šie bankai sudaro JAV centrinį banką, suteikiantį vyriausybei priemones kontroliuoti ekonomikos augimą diktuojant paskolų palūkanų normas kitiems bankams.

Žinoma, pinigai federalinio rezervo bankuose taip pat turi iš kažkur atsirasti. JAV vyriausybė turi keletą skirtingų būdų gauti tam finansų. Ji gali pakelti mokesčius. Ji gali panaikinti socialines paslaugas kaip šiuo metu daro daug Europos vyriausybių. Ji gali parduoti obligacijas, iš esmės skolindamasi iš privačių investuotojų. Galiausiai ji gali išspausdinti daugiau pinigų. Virtualybės eroje tai tereiškia skaičiukų balansuose padidinimą.

Taigi, pinigai, sukeliantys tiek daug skausmingų lūkesčių ir vaikymosi, yra tiesiog išsigalvoti, nors ir labai ypatingomis sąlygomis. Kaip Bažnyčia išrado sielą, kad įsteigtų savo galią, o karaliai propagavo pareigos sampratą, taip, galima sakyti, pinigai yra kuriami tam, kad sukurtų skolą. Visa tai yra įsipareigojimu pagrįstos sistemos struktūravimo būdai.

Šios sistemos logika tokia, kad spaudimas iš tūkstančio pusių priverčia dalyvius elgtis visiškai beatodairiškai; tačiau pati sistema vargiai yra reikalinga. Skolininkų kalėjimai galiausiai buvo uždaryti, nes net įstatymų leidėjai buvo priversti pripažinti, kad bankams neturėtų būti leista atimti žmonių laisvės. Jei norime, kad būsto ir kitų būtinybių prieinamumas būtų nulemtas kažko kito nei to, kas uždirba pinigus bankams, turime taip pat tai atsieti nuo bankų sistemos.

Tačiau žinant, koks kapitalizmas barbariškas ir nestabilus, įmanoma, kad jis kažkaip tęsis be galo, nuo kiekvienos rizikos pasistumdamas į priekį ir atsinaujindamas per kiekvieną krizę. Tikrasis pavojus yra ne tame, kad sistema gali sugriūti, o tame, kad ji gali amžinai gyvuoti mums primesdama nepakeliamas savo veiklos kainas.

Specialusis skyrius: 2008-ųjų finansinė krizė!

Perspėjimas: techninės detalės!

2008-ųjų finansinė krizė buvo logiška laisvos rinkos vystymosi finansų sektoriuje išdava. Pats finansų sektorius yra logiškas kapitalistinės konkurencijos skatinamas rezultatas. Šiuo atžvilgiu ekonominis nuosmukis demonstruoja paties kapitalizmo vidinį nestabilumą.

Krizės istorija prasideda ir baigiasi nekilnojamojo turto rinkoje. Prieš keletą dešimtmečių bendruomeniniai bankai išdavinėdavo paskolas vietiniams gyventojams. Šie bankai neturėjo didžiulių pinigų sumų, tad įkeitimo raštų išdavinėjimas jiems buvo gana rizikingas užsiėmimas; jie turėjo būti tikri, kad besiskolinantieji sugebės išsimokėti. Tačiau kadangi jų verslas buvo tokio smulkaus lygio, bankininkai su klientais galėdavo užmegzti artimesnius santykius ir taip apdairiai nuspręsti, kam galima išduoti paskolas. Tai sklandžiai veikė porą dešimtmečių.

Devinto dešimtmečio pabaigoje investicijų bankininkai ėmė galvoti apie šią situaciją. Investuotojai norėjo investuoti į įkeitimo raštus visoje šalyje, todėl bankininkai sukūrė sistemą, kad galėtų paversti namų paskolas investicijomis. Bankai supirko daug paskolų ir sudėjo jas į vieną gabalą, o tada šio gabalo dalis pardavinėjo investuotojams. Vienas iš tokios investicijos pavyzdžių – turtu garantuotos obligacijos (TGO). Reitingavimo agentūros – kompanijos, kurioms mokama, kad jos įvertintų skirtingų investicijų rizikingumą – paskalbė, kad TGO yra labai saugios ir suteikė joms aukščiausią vertinimą: AAA.

Pirmąjį dešimtmetį TGO augimas buvo lėtas. Tai pasikeitė šimtmečio pabaigoje. Dėl vyriausybės politikos didiesiems investuotojams buvo sunku surasti pelningas vietas savo pinigams. Paaiškėjo, kad TGO siūlo 3% didesnes palūkanas nei kitos panašaus patikimumo investicijos. Pinigai pradėjo plūsti į šią rinką. 2004-aisiais buvo išleista TGO už dvidešimt milijardų dolerių; po trejų metų ši suma pakilo iki šimto aštuoniasdešimties milijardų.

Tokie bankai kaip Countrywide Financial Services pasinaudojo šia išaugusia TGO paklausa ir pagal ją pakeitė savo verslo modelius. Vietoj to, kad išdavinėtų ir išlaikytų paskolas penkiolikai ar dvidešimčiai metų, jie ėmė išduotas paskolas beveik iškart parduoti Wall Streeto investuotojams. TGO paklausai augant bankai vertėsi per galvą, kad spėtų iš to pasipelnyti.

Investicijų į paskolas paklausa skatino bankus išduoti paskolas žmonėms, kurie neturėjo jokių galimybių už jas kada nors išsimokėti. Greitai jiems nebeliko besiskolinančiųjų su tinkamais mokumo duomenimis. Tačiau vietoje to, kad būtų apriboję savo veiklą, bankai ėmė išdavinėti antrines paskolas žmonėms, kurie turėjo mažesnes tikimybes jas išsimokėti. Dėl šios rizikos antrinės paskolos besiskolinantiesiems kėlė daug griežtesnes sąlygas; net jei palūkanos iš pradžių būdavo žemos, greitai jos šaudavo į viršų. Šių paskolų rinka sukūrė sukčiavimo kultūrą: bankininkai įtikinėjo klientus, kad šie gali įpirkti paskolas, kurių niekada neišgalės išsimokėti, ir suktai užpildydavo dokumentus, kad įtraukimas būtų užtikrintas.

Vartotojams tai iš pradžių atrodė kaip svajonių išsipildymas. Anksčiau jokių vilčių įsigyti būstą neturėję žmonės staiga galėjo gauti paskolas. Tiesa, sąlygos buvo labai blogos, tačiau visi šie nauji pirkėjai tiesiog išsprogdino būstų kainas. Kol būstų kainos augo, nauji namų pirkėjai galėjo įsigyti būstą už antrinę paskolą, o tada po kelių metų gauti geresnę paskolą, jei jų būsto vertė per tą laiką pakilo. Trumpai tariant, visa bankų sistema pardavinėjo piramidinę schemą.

Bankams telkiant antrines paskolas, kad jas parduotų kaip TGO, kai kurie Wall Streeto investuotojai atkreipė dėmesį į savo investicijų rinkinius. Jie pamatė, kad turi labai daug tokių TGO, ir kad juos sudarančios paskolos turi vis mažiau ir mažiau tikimybių būti išmokėtos. Kad apribotų savo pozicijų riziką, jie kreipėsi į draudimo kompanijas, kurios sukūrė kredito rizikos apsikeitimo sandorių (KRAS) polisus. Tai yra derivatai, pririšti prie TGO, kurie padengia žalą savininkui, jei TGO tampa blogos. Pavyzdžiui, jei investuotojas pirko iš banko TGO, kartu iš draudimo kompanijos, apdraudžiančios šias TGO, jis galėjo įsigyti ir kredito rizikos apsikeitimo sandorio polisą; draudimo kompaniją sumoka tada, jei bankas negali sumokėti už TGO tiek, kiek žadėjo.

Tačiau, kaip ir su akcijų teisėmis, neprivalai turėti TGO, kad galėtum pirkti jomis pagrįstą derivatą – taigi investuotojai ėmė pirkti ir parduoti tik KRAS. Greitai KRAS rinka išsprogo, viršydama TGO rinkos vertę kelis šimtus kartų. Tai reiškė, kad už kiekvieną neišmokėtą skolos dolerį, KRAS investuotojai būtų turėję sumokėti kelis šimtus dolerių. Sistema tapo neįtikėtinai nestabili: pakako, kad rinka tik šiek tiek pajudėtų žemyn, kad sukeltų didžiules pasekmes.

Reikalai pradėjo prastėti jau 2007-ųjų pradžioje. Vis daugiau ir daugiau sunkiai besiverčiančių būstų savininkų neišsimokinėjo paskolų; taigi, investuotojai ėmė šalintis nuo TGO ir kitų paskolomis pagrįstų vertybinių popierių. Daug investavimo analitikų sumažino jų reitingus; paklausa netrukus visiškai dingo.

Tampant vis sunkiau parduoti paskolomis pagrįstus vertybinius popierius, tokiuose bankuose kaip Countrywide Financial atsirado rimtų problemų. Šių bankų veiklos finansavimas tiesiogiai priklausė nuo minėtų vertybinių popierių perpardavinėjimo; kai TGO ir panašių aktyvų rinka išdžiuvo, jie tapo nemokūs. Daugelis subankrutavo arba, kaip Countrywide atveju, buvo nupirkti didesnių bankų už centus.

Toliau dėl investicijų į antrines paskolas buvo priversta bankrutuoti didžiulė Wall Streeto finansinių paslaugų kompanija Lehman Brothers. Jos griūtis buvo tarsi šūvis, išgirstas visame pasaulyje. Lehman daugiau nei šimtą metų buvo gerbiama investicijų pasaulio atrama; jei jie galėjo žlugti, tai bet kas galėjo žlugti.

Wall Streete įsigalėjo baimė. Staiga visi turintys investicijų paskolų rinkoje tapo įtartini. AIG, milžiniška draudimo kompanija, buvo išdavusi KRAS, dengiančių 440 milijardų vertės TGO. Nepaisant to, kad AIG turėjo garantuoti nuvertėjusių TGO apmokėjimą, iš jų niekada nebuvo reikalaujama, kad jie turėtų pakankamai prieinamų pinigų išpildyti šiuos įsipareigojimus. Tačiau antrinių paskolų krizei plintant, analitikai suprato, kokia rizikinga yra AIG politika, ir sumažino kompanijos kredito reitingą.

Žemesnis kredito reitingas reiškė, kad AIG privalėjo padidinti turimų pinigų, kuriais galėtų išpirkti KRAS, kiekį. Žinoma, tokių pinigų niekur nebuvo. Po Lehman Brothers vyriausybė nusprendė, kad leisti šioms didelėms kompanijoms bankrutuoti būtų per didelis šokas ekonomikai, ir ėmė jas išpirkinėti. Maždaug šiuo metu buvo išpirkta ir krūva kitų kompanijų, tokių kaip Fannie Mae, Freddie Mac, Goldman Sachs ir Morgan Stanley.

Paskolų rinka sugriuvo. Niekas nežinojo, kiek tai paveikė bet kurią konkrečią kompaniją, nes investicijos buvo plačiai pasklidusios ir sudėtingos. Pavyzdžiui, jei CitiBank buvo pirkęs KRAS iš AIG, o tada pardavęs dalį jų Merrill Lynch, būtų galėję atrodyti, kad tai nekelia pavojaus. Tačiau jei Merrill Lynch būtų paprašę savo pinigų, o AIG negalėję jų sumokėti, tada staiga CitiBank būtų tapę atsakingi už šią skolą. Pasitikėjimas finansų rinka išgaravo; beveik pernakt kompanijoms tapo neįmanoma gauti paskolų beveik niekam. Šis paskolų trūkumas greitai pasijautė ir tarp vartotojų, paleisdamas nekilnojamojo turto rinką nevaržomai smukti žemyn. Paskoloms tampant vis neprieinamesnėmis, namų paklausa tuoj pat krito, kartu nusitempdama į dugną ir būstų kainas. Staiga tūkstančiai būstų savininkų tapo skolingi už savo būstus daugiau nei jie buvo verti; tai dar padidino neišsimokėjimus. Daugiau neišsimokėjimų reiškė daugiau problemų finansų rinkose, o tai reiškė mažiau paskolų, žemesnes būstų kainas ir dar daugiau neišsimokėjimų. Viskas tapo žemyn besisukančia spirale.

Akcijų rinka smuko. Kai kurių akcijų vertė sumažėjo perpus. Kartu su paskolų stygiumi tai ėmė kelti kompanijoms paniką. Jos pradėjo tūkstančiais atleidinėti darbuotojus. Daugelis atleistų darbuotojų nebegalėjo sumokėti už savo paskolas. Tai dar pablogino finansinę krizę, kuri sumažino paskolų prieinamumą, o tai paskatino dar daugiau atleidimų. Dar vienas ydingas ratas. Krizės įkarštyje daugiau nei 10% JAV gyventojų buvo bedarbiai – dar daugiau, jei įtrauksi tuos, kurie net nebeieškojo darbo.

JAV vyriausybė pakartotinai bandė gaivinti ekonomiką, versdama nesuvokiamus kiekius pinigų į tuos pačius finansų sektorius, kurie ir sukėlė krizę. Vietoj to, kad už gautus pinigus gaivintų JAV ekonomiką, bankai ir kitos didelės korporacijos juos kaupė arba investavo užsienyje. Taigi 2010-aisiais korporacijos vėl skelbė didžiulius pelnus; akcijų rinkos indeksai iškilo, kartais net dvigubai, palyginus su 2009-ųjų žemumomis. Visą šį laiką nedarbas išliko toks pats, kai kur net didesnis, o būstų kainos toliau krito.

Bankininkai, kurie siekė pasipelnyti plėšdami būstų pirkėjus, tiesiog pakluso finansinio kapitalizmo imperatyvams – nepaklususius nurungė mažiau skrupulingi konkurentai. Tą patį galima pasakyti ir apie būstų pirkėjus, troškusius gauti paskolas, viršijančias jų išgales, ir apie draudėjus, kurių garantijos reikalus tik pablogino. Iš kapitalistinės struktūros perspektyvos jie veikė racionaliai. Bėda buvo tame, kad pati struktūra yra beprotiška.

2008-aisiais, krizės viršūnėje, kapitalizmas buvo sukrėstas iki pamatų. Sistema įrodė, kad ji neveikia. Pirmą kartą per ilgą laiką mes pamatėme, kaip esantieji viršūnėje drebėjo suprasdami, kad piramidė tėra kortų namelis. Tokios katastrofos kontekste galima buvo tikėtis fundamentalių pokyčių – mažų mažiausiai pastangos perskirstyti turtą, panašiai kaip buvo padaryta su Naujuoju kursu, kai Roosevelto vyriausybė mėgino susitvarkyti su Didžiąja depresija.

Vietoje to, mes pamatėme kažką priešingo. Kapitalistai viršūnėje lošia manydami, kad JAV vidurinioji klasė jiems nebereikalinga – nei kaip darbuotojai, nei kaip vartotojai. Daugelis gamybos darbų jau buvo perkelti į užsienį. Dabar kapitalistai stato ant viduriniosios klasės susikūrimo Kinijoje, tikėdamiesi, kad ši vartos jų gaminamas prekes. Ateityje JAV, jei nepriklausysi kapitalistų klasei, tai arba jai tarnausi už grašius, arba išvis neturėsi darbo.

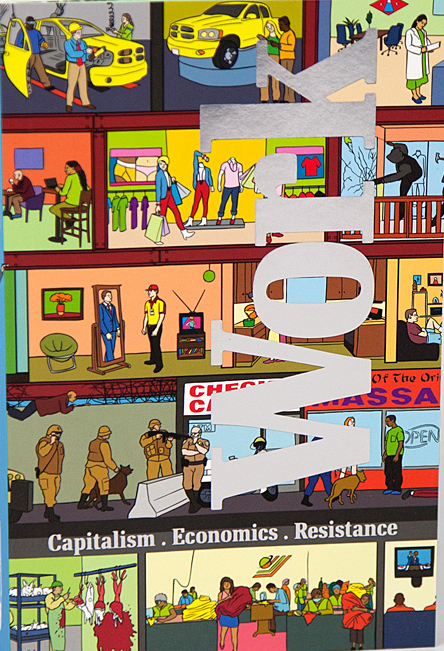

Iš CrimeThinc. Work: Capitalism. Economics. Resistance vertė Benediktas Gelūnas

Kitos teksto dalys: 1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11.

Sociologai.lt